اسطنبول (رويترز) – قال أربعة مسؤولين تنفيذيين في الصناعة إن البنوك التركية الكبرى أطلقت اختبارات إجهاد داخلية ضد صدمات السوق المحتملة بسبب انتخابات مايو وإنها تستعد لأرباح أقل في وقت لاحق من العام في ظل موجة من اللوائح التنظيمية السابقة.

قال المسؤولون التنفيذيون إن الاختبارات ، التي أجريت بشكل مستقل عن المراجعات السنوية المطلوبة ، تهدف إلى تقييم تأثير أكثر من 100 قاعدة جديدة اعتمدتها السلطات منذ أواخر عام 2021 لتنفيذ سياسة سعر الفائدة المنخفضة غير التقليدية التي يتبناها الرئيس رجب طيب أردوغان.

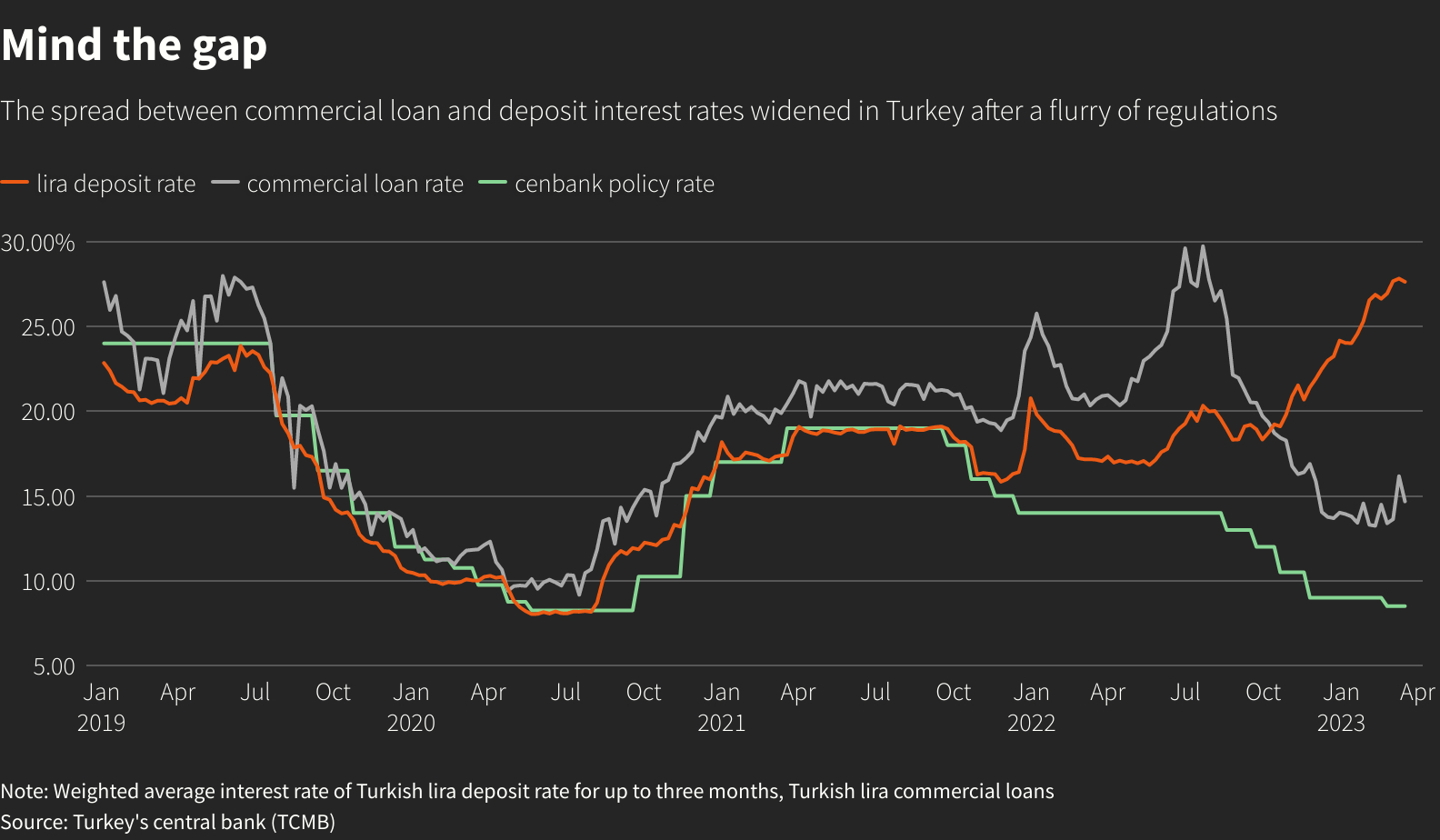

في حين أنه من الصعب التنبؤ بنتيجة انتخابات 14 مايو ، فإن المصرفيين على يقين من أن الفجوة الكبيرة بين أسعار الفائدة المرتفعة على الودائع وأسعار الفائدة المنخفضة على القروض ستضر بميزانياتهم العمومية في النصف الثاني من العام.

قد يمثل ذلك خروجًا عن العام الماضي عندما سجل المقرضون أرباحًا قياسية بفضل السندات المرتبطة بالتضخم إلى حد كبير.

تهدف سياسة أردوغان غير التقليدية إلى تعزيز الصادرات والإنتاج والنمو الاقتصادي من خلال خفض أسعار الفائدة والإدارة المكثفة للائتمان والعملات الأجنبية وأسواق السندات.

ولكن بعد سنوات من ارتفاع معدلات التضخم وسلسلة من الانهيارات في العملة ، تعهدت كتلة المعارضة – التي تتقدم في استطلاعات الرأي الأخيرة – بعكس السياسة والعودة إلى العقيدة ، بدءًا برفع محتمل لأسعار الفائدة.

وقال المصرفيون ، الذين تحدثوا شريطة عدم الكشف عن هويتهم لتجنب أي أعمال انتقامية ، إنه حتى إذا فاز أردوغان بإعادة انتخابه ، فإنه سيحتاج إلى تعديل البرنامج الاقتصادي لأنه تسبب في اختلالات مالية وصلت إلى ما أسماه “نقطة التحول”.

وقال مسؤول تنفيذي كبير في أحد البنوك الكبرى لرويترز “بدأت البنوك في إجراء اختبارات ضغط ضد سعر الصرف أو سعر الفائدة أو الصدمات الائتمانية المحتملة.”

وقال مسؤول تنفيذي آخر إن الشركات تختبر الميزانيات العمومية مقابل تقلبات السوق المحتملة وتأثيرها على القروض القائمة. قال الشخص: “لكل بنك سيناريوهات مختلفة يختبرونها ضدها”.

لم يعلق اتحاد البنوك التركية على الفور على ما إذا كانت الشركات تجري اختبارات الإجهاد. ولم يعلق منظم BDDK في القطاع.

الانتخابات الرئاسية والبرلمانية هي أكبر اختبار لأردوغان في عهده الذي دام عقدين. تظهر استطلاعات الرأي أن شعبيته تقلصت بسبب أزمة تكلفة المعيشة التي نجمت إلى حد كبير عن تخفيضات أسعار الفائدة التي سعى إليها أردوغان على الرغم من ارتفاع التضخم إلى أعلى مستوى في 24 عامًا فوق 85٪ العام الماضي.

معدلات التثاؤب الفجوة

بعد الانهيار التاريخي لليرة في أواخر عام 2021 ، ضاعفت الحكومة برنامجها الاقتصادي بما في ذلك الضغط على البنك المركزي لمواصلة خفض أسعار الفائدة إلى 8.5٪ ، من 19٪ في منتصف عام 2021 ، لعكس العجز المزمن في الحساب الجاري.

كما كلف البنوك بتقديم قروض رخيصة إلى بعض القطاعات الموجهة نحو التصدير والنمو والحفاظ على الاحتياطيات المطلوبة والسندات طويلة الأجل للقروض ، كما أضاف قيودًا جديدة على بعض قروض التجزئة.

أدت اللوائح الجديدة إلى تعقيد تسعير المخاطر للبنوك وأثقل كاهل ميزانياتها العمومية.

بينما يبلغ متوسط سعر القرض التجاري حوالي 14٪ -15٪ ، قام المقرضون برفع أسعار الفائدة على الودائع بالليرة إلى 30٪ من أجل جذب ودائع كافية لتلبية النسبة المطلوبة 60٪.

قال مصرفي كبير ثالث إنه مع اتساع هذا الانتشار ، يتضاءل دخل البنوك ، ويقدر أن صافي أرباح القطاع سينخفض بنسبة 20٪ هذا العام ، خاصة بعد الشعور بالآثار في النصف الثاني.

أظهرت بيانات BDDK أن صافي أرباح البنوك العام الماضي بلغ 433 مليار ليرة (23 مليار دولار) ، بزيادة 366٪ عن العام السابق ، ويرجع ذلك إلى حد كبير إلى السندات المرتبطة بمؤشر أسعار المستهلك.

قال المصرفي الثاني إن الاستنتاج الرئيسي المستخلص من اختبارات الضغط الداخلية حتى الآن هو أن البنوك قد تحتاج إلى رأس مال إضافي مع تغير نسب كفاية رأس المال.

قال جميع المسؤولين التنفيذيين في البنوك الأربعة إن سياسة أسعار الفائدة المنخفضة بشكل عام غير مستدامة ويمكن أن تؤدي إلى اضطراب السوق إذا استمرت.

وقالت بولينا كورديافكو ، رئيسة الأسواق الناشئة وكبيرة مديري المحافظ في BlueBay Asset Management: “لم يعمل القطاع المصرفي حقًا خلال العام الماضي”.

وقالت: “إذا أدخلت 200 لائحة من أجل إدارة المعروض من الائتمان وسط سياسة نقدية غير تقليدية … فهم لا يقدمون الائتمان للاقتصاد” ، مضيفة أن التحدي الاقتصادي سيكون صعبًا للغاية بالنسبة لمن يفوز بالتصويت.

(الدولار = 19.0920 ليرة)

شارك في التغطية إزجي إركويون في اسطنبول ورودريجو كامبوس في نيويورك. كتابة إيبرو تونكاي ؛ تحرير جوناثان سبايسر وهيو لوسون